Em 1988, a Constituição Federal (CF) traçou a regra matriz dos impostos que poderiam ser instituídos pela União, pelos estados e pelos municípios; dentre eles, a do Imposto sobre a Renda e Proventos de Qualquer Natureza. Estabeleceu, ainda, critérios a serem observados na sua instituição: generalidade, universalidade e progressividade.

Conheça o JOTA PRO Tributos, plataforma de monitoramento tributário para empresas e escritórios com decisões e movimentações do Carf, STJ e STF

Os critérios não impedem a concessão de isenções objetivas ou subjetivas, mas sim, a exclusão de determinada categoria de pessoas do rol dos sujeitos passivos, ou de certos rendimentos da base de cálculo do imposto, sem que outra norma ou princípio de hierarquia constitucional o autorize.

Para nossa análise, vale ressaltar a progressividade. Esse critério decorre do princípio da capacidade contributiva, tendo como antônimo a regressividade[1]. Com ele, determina-se que o IR tenha alíquota majorada em razão do aumento de renda, respeitada a capacidade econômica do contribuinte.

Examinando o cenário atual do IRPF, indaga-se sobre a aderência do tributo à Magna Carta.

Diversamente da previsão constitucional, constata-se que, na atualidade, o IRPF é pouco progressivo.

Estudos da Receita Federal de 2022[2] revelam que os contribuintes de alta renda, com rendimentos anuais de 150 a 350 milhões de reais por ano, são tributados pelo IRPF à alíquota média efetiva de 1,87%. Aqueles que tem rendimentos que variam de 750 milhões a 1 bilhão de reais em um ano são tributados à alíquota média efetiva de 1,49%, e os contribuintes inseridos na faixa de renda acima de R$ 1 bilhão anual apresentam alíquota média efetiva de 5,54% no IRPF.

O cenário posto demonstra que, na prática, falhamos na aplicação da progressividade.

Necessário se faz, nesse contexto, analisar como outros países têm lidado com essa questão, especialmente no que tange à distribuição de lucros e dividendos.

Inscreva-se no canal de notícias tributárias do JOTA no WhatsApp e fique por dentro das principais discussões!

Examinando os países integrantes da OCDE, Sergio Gobetti[3] observa que a maioria das economias desenvolvidas do mundo têm promovido ajustes estruturais ou paramétricos nos seus modelos de tributação da renda nas últimas décadas. Pontua que 31 de 38 países da OCDE reduziram suas alíquotas de tributação da renda da pessoa jurídica (“Corporate Income Tax – CIT”), entre 2003 e 2023, ao mesmo tempo em que implementaram diminuições de benefícios fiscais e inserção de restrições sobre as regras de compensação de prejuízos e dedutibilidade de despesas não operacionais.

Junto com a redução dos benefícios, nos últimos 20 anos, 24 dos 38 países da OCDE ampliaram a alíquota máxima do IRPF incidente sobre os dividendos distribuídos aos acionistas, favorecendo a progressividade, a despeito da redução das alíquotas CIT.

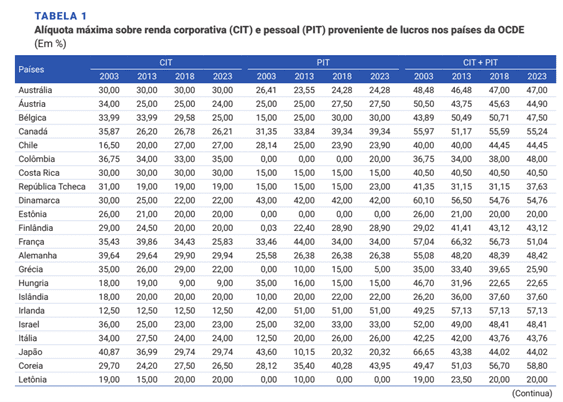

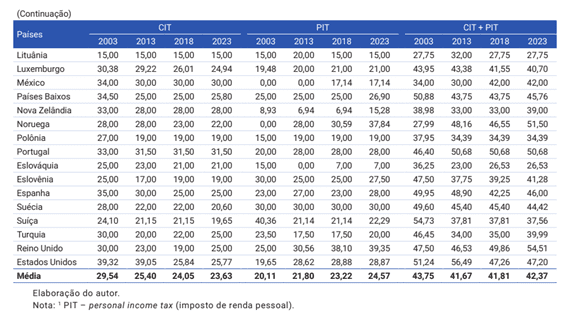

O pesquisador constatou que a média da carga tributária máxima sobre lucros (“CIT”) e dividendos distribuídos (“Personal Income Tax – PIT”) é, atualmente, da ordem de 42,37%, conforme se pode verificar nos quadros abaixo:

Feita essa digressão sobre o contexto mundial, chega-se ao caso brasileiro.

Há alguns anos – no contexto da pejotização e da concentração de renda em grandes fortunas – passou a haver uma intensa discussão no País sobre a necessidade de tributação de dividendos.

Buscando um formato que pudesse lidar com esses desafios, o Governo Federal encaminhou ao Congresso Nacional o Projeto de Lei nº 1.087/25, que propõe alterações significativas na tributação do Imposto de Renda no Brasil.

O projeto de lei isenta de IRPF quem ganha até R$ 5.000,00; reduz o imposto de quem ganha entre R$ 5.000,00 e R$ 7.350,00; tributa dividendos com alíquota de 10%; e impõe tributação mínima de 10% para rendas acima de 1,2 milhões anuais (progressiva de 0 a 10% para intermediárias entre 600mil e 1,2 milhões).

A integração entre tributação dos lucros na PJ e dos dividendos na PF (ou pelo residente no exterior) se dá pelo estabelecimento de um limitador de 34% na soma entre a alíquota efetiva da PJ (de acordo com os critérios estabelecidos na lei para determiná-la) e a tributação dos dividendos. Se essa soma ultrapassar 34% (ou as alíquotas majoradas de instituições financeiras e equiparadas), a pessoa física ou o residente no exterior poderão obter restituição do excesso.

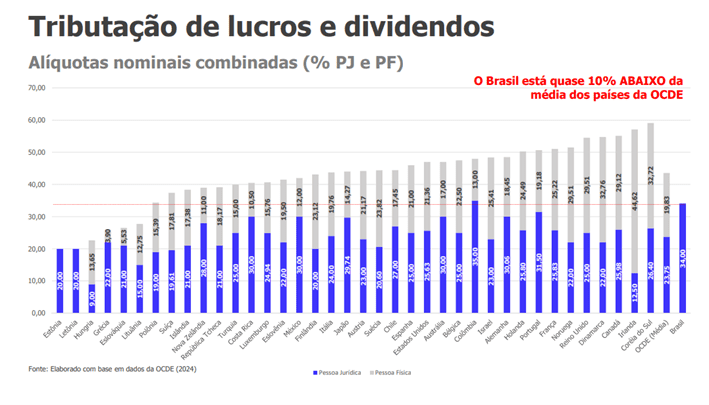

Examinando o contexto mundial, observa-se que a carga tributária, com a incidência do IR na distribuição de lucros e dividendos, permanece abaixo da média internacional[4]. Mesmo no cenário proposto, eventual aprovação do PL com mecanismo limitador, manterá a carga tributária abaixo da média (em regra de 34%, abaixo da média de 40% em outros países), como se observa do quadro abaixo reproduzido:

Da forma posta, o texto do PL 1087 encaminhando ao Congresso Nacional reduz distorções e melhora a progressividade do IR, mas impõe reflexões.

Há quem assinale que a tributação de dividendos trará impacto negativo à atratividade de investimentos no Brasil. A ver.

Há ainda quem tema o êxodo dos milionários brasileiros por conta dessa nova tributação. Nesse particular, a experiencia do Reino Unido mostra que o risco é baixo.

Estudos recentes[5] reconhecem que, após tributação dos ricos no Reino Unido, as taxas de migração de milionários permaneceram consistentemente próximas de 0% em todos os anos: os milionários são altamente imóveis, e quase 100% dos milionários não se mudaram para um novo país.

Em síntese, as medidas analisadas caminham na direção correta: reconstruir a progressividade do IR a partir de uma integração PF–PJ com limitador e, ao mesmo tempo, ampliar a isenção para as rendas mais baixas. Trata-se de um ajuste importante para aproximar o sistema brasileiro do que a Constituição exige e do que praticam as economias maduras, sem ultrapassar o teto combinado de tributação previsto no próprio projeto.

Esse debate precisa ser ancorado em um dado básico de realidade: o Brasil é um país de renda média baixa. Em 2023, o rendimento domiciliar per capita foi de R$ 1.893,00 segundo o IBGE, valor que evidencia a distância entre a renda típica das famílias e os extratos de alta renda[6].

À luz desse contexto, não é razoável que um contribuinte com renda bruta de aproximadamente R$ 8 mil por mês suporte algo em torno de 10% de IR, enquanto alguém com renda superior a R$ 100 mil mensais não arque, ao menos, com carga equivalente. A calibragem proposta — tributação moderada de dividendos combinada a um limitador que evita excesso na soma PJ+PF — vai no sentido de reduzir essa regressividade sem punir a atividade produtiva.

É certo que os serviços públicos brasileiros, frequentemente, são insuficientes. Essa agenda, porém, deve ser enfrentada com política — pelo voto, pela exigência de metas e transparência, pelo controle social — e não pela erosão da base tributária. A literatura mostra, inclusive, que quando cidadãos pagam impostos de forma mais direta e visível, tendem a demandar melhor uso do dinheiro público. É preciso mais transparência, prestação de contas e responsabilização.

Em suma: reduzir a regressividade, preservar o ambiente de investimentos e reforçar o “pacto fiscal” entre Estado e sociedade não são objetivos incompatíveis. O desenho proposto — com integração PF–PJ e limites claros — é um passo prudente nessa direção. Caberá ao Congresso refinar a técnica legislativa e, à sociedade, acompanhar a implementação para que o sistema de fato se torne mais justo, progressivo e aderente à capacidade contributiva.

__________________________________________________________

[1] Ressalta-se que a EC 132/2023 inseriu o §4º, ao art. 145, da Constituição Federal, determinando que as alterações na legislação tributária devam buscar a atenuação dos efeitos regressivos da tributação.

[2] Disponível em: https://www.gov.br/fazenda/pt-br/central-de-conteudo/publicacoes/apresentacoes/2025/Maio/20250502-pl-1087.pdf

[3] GOBETTI, Sérgio Wulff. Ineficiências e iniquidades do imposto de renda: da agenda negligenciada para a próxima etapa da reforma tributária. Rio de Janeiro: Ipea, jul. 2025. 52 p.: il. (Texto para Discussão, n. 3142). DOI: https://dx.doi.org/10.38116/td3142-port

[4] Disponível em: https://www.gov.br/fazenda/pt-br/central-de-conteudo/publicacoes/apresentacoes/2025/Maio/20250502-pl-1087.pdf

[5] Disponível em: https://taxjustice.net/press/millionaire-exodus-did-not-occur-study-reveals/

[6] Vide dados do IBGE publicados em 2024 – https://agenciadenoticias.ibge.gov.br/agencia-sala-de-imprensa/2013-agencia-de-noticias/releases/39262-ibge-divulga-rendimento-domiciliar-per-capita-2023-para-brasil-e-unidades-da-federacao.